Бюллетень N 2(269) ФЕВРАЛЬ 2018

N 2 (269) ФЕВРАЛЬ 2018

Что изменилось в работе бухгалтера с 2018 года

Изменений с нового года много. Разобраться в нововведениях поможет система КонсультантПлюс

В первую очередь обратите внимание на следующие нововведения:

- отмена федеральной льготы в отношении движимых объектов и ограничение ставки налога на такое имущество - 1,1%;

- расширение списка критических ошибок в расчете по взносам;

- увеличение предельной базы по больничным и пенсионным взносам;

- появление инвестиционного вычета по налогу на прибыль как альтернативы амортизации.

Все новшества смотрите в обзоре "Основные изменения налогового законодательства в 2018 году".

Поисковый запрос: НАЛОГОВЫЕ ИЗМЕНЕНИЯ.

Отмена федеральной льготы для движимых объектов

Если субъект РФ не принял закон, который вводит льготу в отношении движимого имущества, то с 2018 г. данная льгота не действует (ст. 381.1 НК РФ). Действуют следующие положения:

- федеральная льгота для движимого имущества отменена;

- на региональном уровне льгота не применяется, если регион не ввел ее на своей территории;

- ставка налога в 2018 г. не может быть выше 1,1%;

- регион может вводить дополнительные льготы по движимому имуществу, с даты выпуска которого прошло не более трех лет, а также по имуществу, отнесенному к инновационному высокоэффективному оборудованию (что к этой категории относится, решают сами регионы).

Какие решения приняты в регионах в связи с отменой федеральной льготы, см. в обзоре "Отмена федеральной льготы по движимому имуществу: кто и по каким ставкам будет платить налог в 2018 году".

Поисковый запрос: ОТМЕНА ФЕДЕРАЛЬНОЙ ЛЬГОТЫ.

Новое в расчете по взносам

Появились новые основания для признания расчета по взносам непредставленным (абз. 2 п. 7 ст. 431 НК РФ, Письмо ФНС России от 13.12.2017 N ГД-4-11/25417@). Расчет не примут, если в нем есть ошибки:

в сумме выплат, начисленных в пользу физлиц;

в базе для исчисления взносов на ОПС, которая не превысила предельную величину;

в сумме взносов на ОПС, исчисленных с такой базы;

в базе для исчисления взносов на ОПС по дополнительному тарифу;

в сумме взносов на ОПС по дополнительному тарифу.

Другие основания - если суммы показателей по всем физлицам не соответствуют этим же показателям по организации в целом (сведения из подраздела 3.2 разд. 3 противоречат сведениям из другого раздела (приложения к разделу)). Кроме того, важно, чтобы в расчете были указаны достоверные персональные данные физлиц.

В любом из этих случаев инспекция направит уведомление о несоответствиях в расчете в следующий срок (абз. 2 п. 7 ст. 431 НК РФ):

не позднее первого рабочего дня, следующего за днем получения расчета в электронной форме;

не позднее 10 рабочих дней, следующих за днем получения расчета на бумаге.

Нужно устранить ошибки и заново сдать расчет в течение установленного законодательством срока: 5 рабочих дней с даты отправки уведомления в электронной форме и 10 рабочих дней с даты отправки уведомления на бумаге (абз. 2 п. 6 ст. 6.1, п. 7 ст. 431 НК РФ). Если сдать расчет заново в указанный срок, он считается поданным в день его первоначального представления.

Избежать ошибок могут помочь контрольные соотношения, которые выпустила ФНС. Кроме того, на сайте ведомства доступны программы TESTER и "Налогоплательщик ЮЛ", об обновлении которых сообщила ФНС.

Подробности в готовом решении "Как заполнить и сдать форму расчета по страховым взносам в налоговый орган".

Поисковый запрос: КАК СДАТЬ РАСЧЕТ ПО СТРАХОВЫМ ВЗНОСАМ.

Увеличение предельной базы по больничным

Предельная база по взносам на обязательное социальное страхование на случай болезни и в связи с материнством в 2018 г. составляет 815 тыс. руб., а по взносам на обязательное пенсионное страхование - 1 021 тыс. руб. В 2017 г. лимиты были 755 тыс. руб. и 876 тыс. руб. соответственно.

Напомним, что взносы на случай временной нетрудоспособности и в связи с материнством не начисляются на суммы выплат и других вознаграждений, превышающие предельную величину базы. А вот пенсионные взносы после того, как исчерпан лимит, взимаются по меньшему тарифу - не 22%, а 10%.

Для медицинских взносов предельная база не устанавливается с 2015 г. Этими взносами облагаются выплаты независимо от их величины нарастающим итогом с начала года.

Полезный материал по теме - готовое решение "Как начислить взносы на пенсионное, медицинское страхование и по ВНиМ с выплат физическим лицам, в том числе с заработной платы".

Поисковый запрос: КАК НАЧИСЛИТЬ СТРАХОВЫЕ ВЗНОСЫ.

Инвестиционный вычет по налогу на прибыль

НК РФ дополнен ст. 286.1 о снижении налога на прибыль на инвестиционный вычет. Новый вычет позволяет едино-временно уменьшить налог на прибыль на расходы по приобретению, достройке, дооборудованию и некоторые другие (кроме расходов на ликвидацию). Вычет применяется к категориям основных средств (ОС) 3-7 амортизационных групп. При использовании права на инвестиционный налоговый вычет нельзя применить амортизацию.

Право на вычет предоставляют регионы. Помимо федеральных ограничений, регионы могут устанавливать свои и решать, какие категории налогоплательщиков не могут претендовать на вычет. Если организация применит вычет, то это решение затронет все ее основные средства, по которым он возможен.

Размер вычета не может превышать 90% расходов текущего периода на приобретение и модернизацию ОС. Предельная величина вычета определяется как разница между налогом, рассчитанным по обычной региональной ставке, и налогом по ставке 5%.

При использовании вычета налог (авансовый платеж) можно уменьшить:

- налог в федеральный бюджет - на 10% расходов текущего периода на приобретение и модернизацию ОС. Его можно снизить до 0 руб.;

- налог (авансовый платеж) в бюджет субъекта РФ - не более чем на 90% от таких расходов.

Если в текущем периоде расходы укладываются в лимит, определенный по правилам п. 2 ст. 286.1 НК РФ, налог (авансовый платеж) будет уменьшен на их сумму сразу. В случае превышения лимита остаток расходов учитывается в последующих налоговых (отчетных) периодах при условии, что законом субъекта РФ не предусмотрено иное. Таким образом, остаток вычета переносится.

Подробнее о том, кто и как может применять новый налоговый вычет, в готовом решении "Инвестиционный налоговый вычет по налогу на прибыль с 1 января 2018 г.".

Поисковый запрос: ИНВЕСТИЦИОННЫЙ ВЫЧЕТ ПО НАЛОГУ НА ПРИБЫЛЬ.

Процессуальный эстоппель: практика применения

Суды активно используют процессуальный эстоппель - принцип утраты права на возражение при недобросовестном или противоречивом поведении. Примеры эстоппеля - в нашем материале Эстоппель позволяет внести определенность в правоотношения компаний, защитить их от необоснованных требований и претензий, сделать гражданский оборот более стабильным и предсказуемым. Последствие недобросовестного поведения - невозможность реализовать процессуальное право. Чтобы не допустить потерю права на возражение в суде, есть только одна рекомендация - выкладывать все возражения сразу.

Эстоппель позволяет внести определенность в правоотношения компаний, защитить их от необоснованных требований и претензий, сделать гражданский оборот более стабильным и предсказуемым. Последствие недобросовестного поведения - невозможность реализовать процессуальное право. Чтобы не допустить потерю права на возражение в суде, есть только одна рекомендация - выкладывать все возражения сразу.

Оспаривание компетенции третейского суда

Спорить с контрагентом по поводу законности третейской оговорки нужно уже при заключении договора (Постановление Арбитражного суда Поволжского округа от 31.01.2017 N Ф06-17801/2017 по делу N А65-23189/2016).

Доводы о некомпетентности третейского суда нужно заявлять, как только стороне стало известно о соответствующих обстоятельствах. Если сторона знает об аффилированности третейского суда, который будет разбирать дело, то заявить об этом нужно до начала его заседания. Сторона, с которой не согласовали состав третейского суда, должна предъявить возражения по этому поводу в ходе третейского разбирательства и в суде первой инстанции (Постановление Арбитражного суда Московского округа от 31.10.2017 N Ф05-15597/2017 по делу N А40-119198/2017).

Подведомственность и подсудность

Нельзя добиться отмены судебных актов по мотиву неподсудности или неподведомственности спора суду, если сторона не заявила об этом в первой инстанции.

Даже если в арбитражном судопроизводстве одна из сторон - физлицо без статуса ИП, другую сторону могут лишить права ссылаться на неподведомственность дела суду. Так, ВС РФ посчитал недобросовестными действия истца, который использовал аналогичный довод только в кассации - после невыгодного для него постановления апелляционного суда (Определение Верховного Суда РФ от 13.04.2016 N 306-ЭС15-14024 по делу N А57-12139/2011).

Еще меньше шансов у истца, который подал иск с нарушением правил подсудности и не заявил о необходимости передать дело ни в суде первой инстанции, ни в апелляции (Постановление Арбитражного суда Волго-Вятского округа от 12.07.2017 N Ф01-2416/2017 по делу N А43-13741/2016).

Предъявление новых требований и процессуальных аргументов

Эстоппель не позволяет предъявлять новые требования, если из действий стороны следует, что спор полностью завершен.

Например, после утверждения мирового соглашения нельзя предъявлять требования из договора, который был предметом спора (Постановление Арбитражного суда Западно-Сибирского округа от 28.07.2017 N Ф04-1779/2017 по делу N А75-11058/2016).

К процессуальным аргументам, не заявленным в суде первой инстанции, тоже могут применить эстоппель. Так, сторона лишается права требовать оставления дела без рассмотрения по мотиву несоблюдения досудебного порядка урегулирования спора, если не заявляла об этом в суде первой инстанции (Постановление Арбитражного суда Уральского округа от 08.08.2017 N Ф09-3457/17 по делу N А76-16291/2016).

Изменение правовой позиции Бывает, что в начале рассмотрения дела, в суде первой инстанции, правовая позиция стороны недостаточно проработана, а в дальнейшем она не просто корректируется, но существенно изменяется. Такое изменение может быть признано недобросовестным поведением.

Бывает, что в начале рассмотрения дела, в суде первой инстанции, правовая позиция стороны недостаточно проработана, а в дальнейшем она не просто корректируется, но существенно изменяется. Такое изменение может быть признано недобросовестным поведением.

Если в одном деле лицо предъявило требование, основываясь на том, что обязательство существовало в спорный период, то в другом деле оно не может утверждать, что обязательство не действовало (Постановление Арбитражного суда Северо-Западного округа от 23.11.2017 N Ф07-13112/2017 по делу N А44-208/2017).

Отметим, суды иногда указывают, что эстоппель не применяется к толкованию стороной норм права (Постановление Арбитражного суда Западно-Сибирского округа от 23.11.2017 N Ф04-160/2016 по делу N А46-4843/2015).

Новая онлайн-игра для студентов "В спорте, как в жизни!"

C 15 февраля приглашаем студентов принять участие в новой онлайн-игре, которая будет проходить на сайте edu.consultant.ru. В игре можно не только проверить свое знание права, но и выиграть ценные призы

О спорт, ты - жизнь!

Спортивные события последнего времени мало кого оставляют равнодушными. Быть в курсе спортивного права сейчас не только актуально, но и модно. Не за горами главное событие этого года - Чемпионат мира по футболу! Поделитесь информацией со знакомыми студентами. Если они активны, много знают о спортивных тренировках, правильном питании, БАДах и продемонстрируют свои правовые знания о спорте и здоровом образе жизни в новой студенческой онлайн-игре КонсультантПлюс, то смогут выиграть один из ценных призов.

Поделитесь информацией со знакомыми студентами. Если они активны, много знают о спортивных тренировках, правильном питании, БАДах и продемонстрируют свои правовые знания о спорте и здоровом образе жизни в новой студенческой онлайн-игре КонсультантПлюс, то смогут выиграть один из ценных призов.

Как стать участником

Участниками игры могут стать студенты высших и средних специальных учебных заведений Российской Федерации, проживающие на территории России. Для участия в игре нужно зарегистрироваться. Все, кто правильно ответит на 20 вопросов, выйдут в финал. Среди финалистов будут разыграны 9 ценных призов.

Какие призы

Игра будет проходить с 15 февраля по 15 мая 2018 г. После официального завершения игры среди финалистов состоится розыгрыш призов:

- 2 планшета;

- 2 смартфона;

- 2 электронные книги;

- 3 внешних жестких диска.

Подробные правила игры см. на сайте edu.consultant.ru.

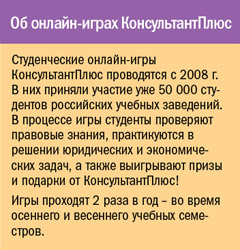

Подробнее о студенческих онлайн-играх КонсультантПлюс

Популярные запросы пользователей

Наряду с бумажными больничными теперь организации могут использовать и электронную форму. Как принимать, оформлять, оплачивать электронные больничные, вы узнаете в системе КонсультантПлюс.

По поисковому запросу появится готовое решение "Как организовать работу с электронным больничным"

В начале материала приводится важная информация о применении электронного больничного

Есть интерактивное оглавление, с помощью которого можно быстро перейти к интересующему вопросу

По пунктам расписано, что нужно сделать организации, чтобы принимать электронные больничные…

… как работодателю получить его

… и как его заполнить

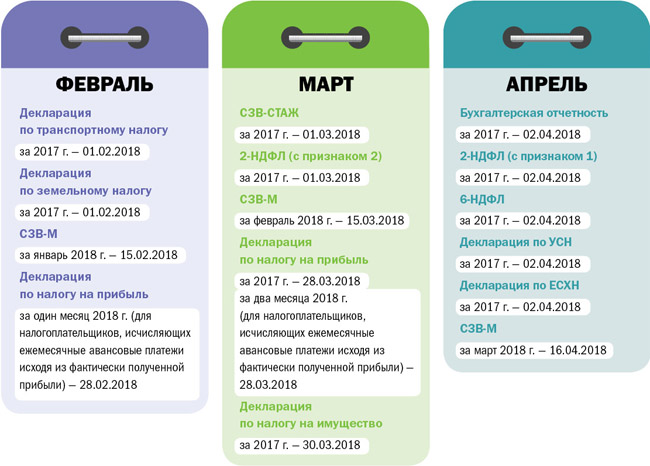

Сроки сдачи отчетности - важные даты ближайших месяцев

Наступает горячая пора для бухгалтера. Скоро сдавать годовой отчет за 2017 г., а еще и текущую отчетность никто не отменял. Напоминаем важные даты из Календаря бухгалтера*, чтобы вы ничего не пропустили

Штрафы на организацию за несвоевременную сдачу отчетности Декларации по любому налогу - 5% не уплаченного в срок налога, подлежащего уплате по декларации, за каждый полный или неполный месяц просрочки. Максимальный штраф - 30% не уплаченного в срок налога, минимальный - 1 000 руб. (п. 1 ст. 119 НК РФ, Письмо Минфина от 14.08.2015 N 03-02-08/47033).

Декларации по любому налогу - 5% не уплаченного в срок налога, подлежащего уплате по декларации, за каждый полный или неполный месяц просрочки. Максимальный штраф - 30% не уплаченного в срок налога, минимальный - 1 000 руб. (п. 1 ст. 119 НК РФ, Письмо Минфина от 14.08.2015 N 03-02-08/47033).

СЗВ-М - 500 руб. за каждое застрахованное лицо, сведения о котором должны быть в опоздавшей форме (ст. 17 Закона N 27-ФЗ).

СЗВ-СТАЖ - 500 руб. за каждое застрахованное лицо, сведения о котором должны быть в опоздавшей форме (ст. 17 Закона N 27-ФЗ).

4-ФСС - 5% суммы взносов на травматизм, начисленной к уплате по опоздавшему расчету за последние три месяца, за каждый полный или неполный месяц просрочки. Максимальный штраф - 30% начисленной по расчету суммы взносов, минимальный - 1 000 руб. (п. 1 ст. 26.30 Закона N 125-ФЗ).

Бухгалтерская отчетность -

за непредставление в ИФНС - 200 руб. за каждую несданную форму, которая входит в состав отчетности (п. 1 ст. 126 НК РФ, Письмо ФНС от 21.11.2012 N АС-4-2/19575@).

За непредставление в орган статистики - от 3 000 до 5 000 руб. (ст. 19.7 КоАП РФ, Письмо Росстата от 16.02.2016 N 13-13-2/28-СМИ).

Рекомендуем в системе КонсультантПлюс

- Календарь бухгалтера на 2018 г.;

- Типовая ситуация "Сроки сдачи отчетности по налогам и взносам в 2018 году";

- Типовая ситуация "Срок сдачи бухгалтерской отчетности в ИФНС и в статистику";

- Типовая ситуация "Штрафы за несвоевременную сдачу отчетности".

________________________________

* Все сроки сдачи отчетности см. в "Календаре бухгалтера".

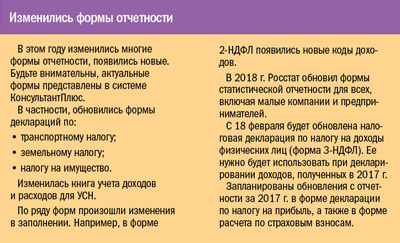

Новости КонсультантПлюс

Перечень инструкций по делопроизводству

Все инструкции по делопроизводству теперь собраны в одной справке "Перечень инструкций по делопроизводству". Перечень включает инструкции по делопроизводству федеральных органов исполнительной власти, инструкции по нотариальному делопроизводству, по делопроизводству в судебной системе и органах прокуратуры и др.

По ссылкам из списка можно быстро перейти к нужному документу. Сориентироваться в перечне поможет указатель.

Поисковый запрос: ДЕЛОПРОИЗВОДСТВО ИНСТРУКЦИИ.

Новый диск "КонсультантПлюс: Высшая школа"

К весеннему семестру 2018 г. компания "КонсультантПлюс" подготовила новый выпуск диска "КонсультантПлюс: Высшая школа" с полезной для учебы информацией.

Диск поможет студентам готовиться к сессии, осваивать современные технологии работы с правовой информацией, решать повседневные правовые вопросы.

Диск можно получить бесплатно в вузе или в региональном информационном центре КонсультантПлюс.

Новый МРОТ: для кого меняются расчеты

С 1 января 2018 г. МРОТ вырос до 9 489 руб. Эта величина нужна для расчета зарплаты, больничных и детских пособий, но только в отдельных случаях. Какие это случаи и что делать с выплатами, переходящими с 2017 на 2018 г., рассказано в специальном обзоре КонсультантПлюс "Новый МРОТ: кому нужно увеличить зарплату, больничные и детские пособия".

Поисковый запрос: НОВЫЙ МРОТ.