Бюллетень N 7 (226) Июль 2014

N 7 (226) ИЮЛЬ 2014

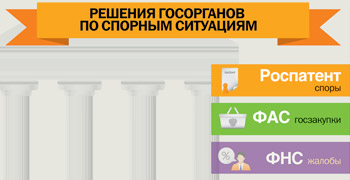

Информационный банк "Решения госорганов по спорным ситуациям"

Отличная новость для юристов, в работе которых важна правоприменительная практика Роспатента и ФАС. Новый информационный банк в КонсультантПлюс содержит документы госорганов по патентным, антимонопольным и прочим вопросам

В новый банк включены:

•решения Палаты по патентным спорам (Роспатент), по спорам о товарных знаках, изобретениях, полезных моделях и промышленных образцах и др.;

•решения Федеральной антимонопольной службы (ФАС) и региональных управлений ФАС по нарушениям законодательства в сфере размещения заказов в различных отраслях.

В банк вошли также решения Федеральной налоговой службы по жалобам налогоплательщиков и обращениям по вопросам госрегистрации юридических лиц и индивидуальных предпринимателей.

Важно отметить, что список госорганов и тематика решений будут расширяться. На момент выхода в банке содержится более 18 000 документов. Банк будет обновляться еженедельно.

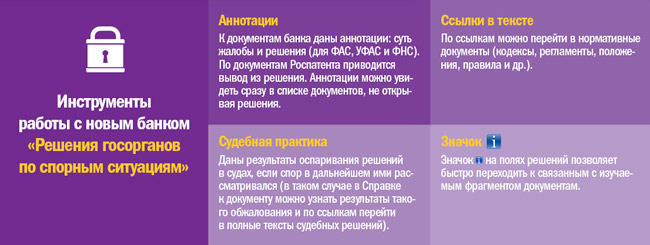

Новый информационный банк позволит знакомиться с практикой разрешения госорганами различных споров по жалобам и обращениям организаций и граждан. Это поможет планировать работу с учетом мнений госорганов, избегая рисков, связанных с неточной трактовкой законодательства.

Таким образом, документы нового банка будут полезны при подготовке к оспариванию решений госорганов, при работе над внутренними документами организации, что позволит избежать спорных ситуаций в будущем.

Пример работы с новым информационным банком

По истечении сроков оплаты госпошлины Роспатент отозвал заявку на выдачу патента на изобретение. Однако у заявителя уважительная причина просрочки - болезнь. Необходимо ли заново начинать процедуру получения патента?

Шаг 1. В Быстром поиске задайте: ОТЗЫВ ЗАЯВКИ ОТСУТСТВИЕ ОПЛАТЫ ПАТЕНТНОЙ ПОШЛИНЫ. В начале списка будет Заключение Палаты по патентным спорам от 19.12.2013 (Приложение к решению Роспатента от 22.02.2014 по заявке N 2010115679/12). Откройте его.

Шаг 2. В тексте приложения представлена информация о том, что заявитель вправе подать возражение в Роспатент, приложив документы об уважительной причине просрочки оплаты (справка из больницы). Роспатент принял решение удовлетворить возражение заявителя

--------------------------------------------------------------------------------

В "Конструкторе договоров" - договор купли-продажи земельного участка

С помощью "Конструктора договоров" можно составить проект договора купли-продажи земельного участка, находящегося как в частной, так и государственной и муниципальной собственности. Продавцом и покупателем могут выступать юридические и физические лица (в том числе индивидуальные предприниматели), РФ, субъект РФ и муниципальное образование.

С онлайн-сервисом в КонсультантПлюс составить договор купли-продажи земельного участка для "своей" ситуации намного проще: Конструктор поможет выбрать нужные условия, предупредит о возможных рисках и других нюансах составления договора.

Не забывайте и о возможности экспертизы готового договора, например предложенного контрагентом. Для этого надо внести в Конструктор имеющиеся в документе условия, и будет сразу видно, есть ли в нем опасности и подводные камни.

Особенности договора

В "Конструкторе договоров" можно составить проект договора продажи земель сельхозназначения, населенных пунктов и иной категории (ст. 8 Земельного кодекса РФ).

Категория земель, а также статус сторон договора определяют его особенности.

Например, если приобретается участок из земель сельхозназначения не на торгах, в Конструкторе появится предупреждение о необходимости соблюсти преимущественное право покупки данного участка муниципальным образованием или субъектом РФ. Если это право нарушено, заключаемый договор будет ничтожным.

Еще одна особенность: если продаваемый земельный участок находится в государственной или муниципальной собственности, то договор купли-продажи заключается в большинстве случаев на торгах - на основании протокола о результатах торгов с их победителем.

Если покупателем участка выступает физическое лицо, а продавцом организация или индивидуальный предприниматель, к такому договору будет применяться Закон "О защите прав потребителей".

В Конструкторе учтены позиции ВАС РФ. Так, предметом договора может быть земельный участок, который будет приобретен продавцом в будущем.

Условия договора

В "Конструкторе договоров" представлены все существенные условия договора купли-продажи земельного участка, а также другие распространенные условия. Существенными условиями договора купли-продажи земельного участка являются его предмет

(описание земельного участка) и цена.

Представлены также другие востребованные и распространенные условия договора. Например, если в договоре между гражданами выбрано условие об оплате наличными деньгами, будет предложено включить условие о передаче денег посредством банковской ячейки. При безналичных расчетах между предпринимателями возможно согласование условия об оплате по аккредитиву.

В Конструкторе появляются предупреждения о рисках сторон при выборе тех или иных условий договора. Из предупреждений можно перейти в "Путеводитель по договорной работе" или "Путеводитель по судебной практике (ГК РФ)", где подробно раскрыты указанные риски и содержится судебная практика.

С учетом возможных рисков

Все особенности договора купли-продажи земельного участка учтены в "Конструкторе договоров": если заданные условия противоречат друг другу или несут какие-то риски, то сервис предупредит об этом.

Благодаря тому что в Конструкторе по каждому договору можно подбирать разные условия под конкретную ситуацию, вы сможете создать множество вариантов одного и того же договора.

Получившийся проект договора можно сохранить в самом Конструкторе или перенести в MS-Word.

--------------------------------------------------------------------------------

Что ждет налогоплательщиков во второй половине 2014 г.?

Налоговое законодательство меняется в течение всего года. О самых важных поправках в НК РФ, вступающих в силу со второго полугодия, читайте в обзоре КонсультантПлюс

Так, с 1 июля 2014 г. банки обязаны сообщать в налоговую инспекцию по месту своего нахождения

об открытии или закрытии счетов, изменении их реквизитов не только организациями и предпринимателями, но и физлицами, которые не являются предпринимателями. Это правило касается также информации об открытии или закрытии вкладов (депозитов). Кроме того, стоит обратить внимание и на другие поправки в НК РФ.

Налоговые проверки

1 июля 2014 г. ФНС России утрачивает право принимать решение о проведении проверки соответствия цен рыночным в отношении сделок, доходы и (или) расходы по которым были признаны в 2012 г., поскольку данное решение может быть принято не позднее 30 июня 2014 г.

НДС

Счет-фактуру может подписывать уполномоченный представитель индивидуального предпринимателя.

Налоговую базу по НДС при реализации недвижимого имущества нужно определять на дату передачи такого объекта покупателю по передаточному акту или иному документу о передаче.

Акцизы

В случае закупки этилового спирта-сырца в государствах - членах Таможенного союза производители алкогольной и (или) подакцизной спиртосодержащей продукции должны уплатить авансовый платеж акциза.

ЕНВД

Установлено исключение из правила об освобождении плательщиков ЕНВД от уплаты налога на имущество. Данное правило не применяется в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость.

НДПИ

Введены формулы для расчета ставок НДПИ в отношении газа горючего природного и газового конденсата.

--------------------------------------------------------------------------------

Новости КонсультантПлюс

Новое в разделе "Справочная информация"

В раздел "Справочная информация" включен материал "Федеральные нормы и правила в области промышленной безопасности и атомной энергии".

Федеральные нормы и правила в области промышленной безопасности устанавливают обязательные требования к различным родам деятельности. В частности, это деятельность в области промышленной безопасности; безопасности технологических процессов на опасных производственных объектах (в том числе порядок действий в случае аварии или инцидента на опасном производственном объекте); обоснования безопасности опасного производственного объекта.

В материале в табличной форме приведен перечень соответствующих актов (более 100), а также указана дата их вступления в силу. Документы классифицированы по тематике.

Призы онлайн-игры для студентов "Деньги счет любят!" разыграны!

В игре приняли участие свыше 7 000 студентов из 80 регионов России. Но только 227 участникам удалось успешно справиться со всеми заданиями. Среди них и был проведен розыгрыш призов. Игра предлагала участникам дать правильные ответы на 20 вопросов, касающихся денежных отношений, и продемонстрировать знание КонсультантПлюс.

Самыми активными стали студенты юридических и экономических специальностей из Москвы, Кирова, Калуги, Воронежа, Ярославля, Великого Новгорода, Твери, Владимира и Волгограда.

Главный приз онлайн-игры - планшет Apple iPad Air - выиграла студентка Российского госуниверситета инновационных технологий и предпринимательства (Великий Новгород) Анна Минина. Также были разыграны фотоаппарат Canon, электронная книга Pocketbook, смартфоны Nokia Lumia и плееры Sony. Поздравляем победителей! Следующая онлайн-игра КонсультантПлюс стартует в сентябре. Не упустите свой шанс!

Социальный вычет на накопительную часть пенсии

Работодатель вправе предоставлять работникам социальные налоговые вычеты по НДФЛ в сумме уплаченных налогоплательщиком в налоговом периоде дополнительных страховых взносов на накопительную часть трудовой пенсии.

Согласно разъяснениям ФНС РФ, сумму вычета налоговый агент обязан отразить в справке по форме 2-НДФЛ по коду вычета 620 "Иные суммы, уменьшающие налоговую базу в соответствии с положениями главы 23 "Налог на доходы физических лиц" Налогового кодекса Российской Федерации".

В информационных банках "Вопросы-ответы" и "Бухгалтерская пресса и книги" содержится массив документов (в том числе письма ФНС России) о порядке предоставления социального налогового вычета по НДФЛ по уплаченным налогоплательщиком дополнительным страховым взносам на накопительную часть трудовой пенсии.

--------------------------------------------------------------------------------

Новые правила расчетов наличными и ведения кассовых операций

С 1 июня изменились правила расчетов наличными деньгами и ведения кассовых операций. Подробнее об этом - в "Путеводителе по сделкам" и других материалах КонсультантПлюс

Наличные расчеты в России теперь осуществляются по правилам, установленным Указанием Банка России от 07.10.2013 N 3073-У "Об осуществлении наличных расчетов". Эти правила касаются индивидуальных предпринимателей и юридических лиц. Предельный размер наличных расчетов в валюте РФ в рамках одного договора между юридическими лицами или юридическим лицом и индивидуальным предпринимателем по-прежнему не должен превышать 100 000 руб.

Нововведения заключаются, в частности, в следующем:

•предельный размер наличных расчетов в иностранной валюте между вышеуказанными участниками наличных расчетов не должен превышать сумму в иностранной валюте, эквивалентную 100 000 руб. по официальному курсу Банка России на дату проведения расчетов;

•наличные денежные средства в валюте РФ, поступившие в кассу за проданные товары (работы, услуги), могут расходоваться только на цели, указанные в п. 2 Указания N 3073-У;

•исключительно за счет наличных денег, поступивших в кассу организации с ее банковского счета, осуществляются наличные расчеты в валюте РФ по договорам аренды недвижимого имущества, по выдаче (возврату) займов (процентов по займам), по операциям с ценными бумагами.

Подробно об этом рассказано в "Путеводителе по сделкам. Расчеты за товары (работы, услуги) наличными денежными средствами. Общая информация".

Изменения в правилах ведения кассовых операций

Другим Указанием Банка России - от 11.03.2014 N 3210-У "О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства" - введены новые правила кассовых операций. Так, с 1 июня предприниматели могут не вести кассовую книгу и не оформлять кассовые документы.

Кроме того, предприниматели могут не устанавливать лимит остатка наличных денег. Такое право предоставлено и субъектам малого предпринимательства.

В новом порядке установлены требования к программно-техническим средствам, которые могут применяться при ведении кассовых операций. В частности, программно-технические средства, предназначенные для приема банкнот Банка России, должны иметь функцию распознавания не менее четырех машиночитаемых защитных признаков этих банкнот, перечень которых установлен нормативным актом Банка России. Данное требование вступает в силу с 1 января 2015 г.

Отметим, что новый порядок имеет и другие отличия от прежнего порядка. Новый порядок не устанавливает обязанность распечатывать предусмотренные Указанием N 3210-У документы, которые оформлены в электронном виде. При этом документы в электронном виде оформляются с применением технических средств с учетом обеспечения их защиты от несанкционированного доступа, искажений и потерь информации. Такие документы должны быть подписаны электронными подписями в соответствии с требованиями Федерального закона от 06.04.2011 N 63-ФЗ "Об электронной подписи".

Подробная информация - в Путеводителе и в разделе "Справочная информация"

Информация обо всех изменениях порядка ведения кассовых операций представлена в "Путеводителе по сделкам". Там же можно ознакомиться с особенностями наличных денежных расчетов в организации, имеющей подразделение, по месту нахождения которого оборудуется обособленное рабочее место (рабочие места). В частности, разъяснено, как в такой организации теперь осуществляется расчет лимита остатка наличных денег.

Приведены требования к оформлению кассовых документов (расходного кассового ордера - при выдаче денег под отчет и приходного кассового ордера) в соответствии с новым порядком ведения кассовых операций. Эта информация актуальна для пользователей, применяющих как общую систему налогообложения, так и УСН.

Информация об изменениях в краткой форме содержится также в разделе "Справочная информация". Чтобы найти этот материал, задайте в Быстром поиске "Справочная расчет наличными".

--------------------------------------------------------------------------------

Новое в Путеводителях КонсультантПлюс. Бухгалтеру. Кадровику

Когда вступает в силу запрет на иностранные водительские удостоверения для водителей, осуществляющих в России предпринимательскую и трудовую деятельность?

Путеводитель по кадровым вопросам

С 1 июня 2015 г. иностранцы, ведущие в России предпринимательскую и трудовую деятельность, которая непосредственно связана с управлением ТС, будут допускаться к управлению ими только при наличии российского национального водительского удостоверения. Информация отражена в "Путеводителе по кадровым вопросам. Иностранные работники".

Новый срок вступления в силу нормы о запрете управления транспортными средствами при осуществлении определенных видов деятельности на основании иностранных национальных или международных водительских удостоверений, а также реквизиты нормативного документа, которым внесено изменение, указаны в пункте "Права и ограничения в сфере труда работников-иностранцев".

Каковы особенности учета отрицательных разниц, возникающих при возврате долговых обязательств, выраженных в условных единицах, из-за изменения курса?

Путеводитель по налогам, практическое пособие по налогу на прибыль

В практическом пособии приведено разъяснение ФНС России, содержащееся в Письме от 25.04.2014 N ГД-4-3/8188@.

Согласно разъяснениям ФНС, проценты нормируются вместе с суммовыми разницами только в одном случае: при отсутствии сопоставимых долговых обязательств.

Вместе с тем ст. 269 НК РФ, на которую ссылается ФНС России, устанавливает, что суммовые разницы подлежат нормированию не только при отсутствии сопоставимых обязательств, но и при применении налогоплательщиком ставки рефинансирования для расчета процентов, уменьшающих прибыль, по своему выбору.

Следовательно, разъяснения налоговой службы вносят некоторую неопределенность в понимание положений ст. 269 НК РФ. Поэтому вопрос об учете суммовых разниц по-прежнему не находит однозначного решения.

Может ли налоговая отказать организации или предпринимателю в приеме декларации, если при ее заполнении допущена ошибка в указании кода ОКТМО (ОКАТО)?

Путеводитель по налогам, энциклопедия спорных ситуаций по части первой НК РФ

Согласно мнению ФНС России, некорректное заполнение отдельных реквизитов налоговой декларации, в частности неверное указание кода ОКТМО (ОКАТО), не является причиной отказа в приеме декларации. Кроме того, в п. 28 Административного регламента ФНС России по предоставлению госуслуги по бесплатному информированию (утв. Приказом Минфина России от 02.07.2012 N 99н) перечислены основания для отказа в приеме декларации. В этом перечне нет такого основания, как указание неверного кода ОКТМО (ОКАТО).

Как известно, декларация представляется в налоговый орган по установленной форме на бумажном носителе или по установленному формату в электронной форме (п. 3 ст. 80 НК РФ).

С 3 января 2014 г. в соответствии с Приказом ФНС России от 14.11.2013 N ММВ-7-3/501@ в декларациях по НДФЛ (формы 3-НДФЛ, 4-НДФЛ), налогу на прибыль, налогу на добычу полезных ископаемых, транспортному налогу, налогу на игорный бизнес, земельному налогу, ЕНВД, акцизам на подакцизные товары, за исключением табачных изделий, показатель "Код ОКАТО" заменен на "Код ОКТМО". Приказом ФНС России от 05.11.2013 N ММВ-7-11/478@ эти изменения внесены в форму декларации по налогу на имущество и применяются начиная с представления декларации за налоговый период 2013 г.

Что касается деклараций по НДС, ЕСХН, УСН, водному налогу, акцизам на табачные изделия и некоторым другим налогам, ФНС России рекомендовала с 1 января 2014 г. и до внесения изменений в форму деклараций вместо кода ОКАТО указывать код ОКТМО.

Таким образом, налоговый орган не вправе отказать в приеме декларации, представленной налогоплательщиком по установленной форме (п. 4 ст. 80 НК РФ). Подробнее ознакомиться с ситуацией можно в п. 1.3 подраздела "Оформление налоговой декларации" раздела "Налоговая декларация (по ст. 80 НК РФ)".

Наступает ли ответственность за несвоевременное представление сведений персонифицированного учета при нарушении сроков представления расчета по форме РСВ-1 ПФР?

Путеводитель по налогам, практическое пособие по страховым взносам на обязательное социальное страхование

Согласно разъяснениям Минтруда РФ, ответственность не применяется. Так, согласно Письму ведомства от 04.04.2014 N 17-3/В-138, начиная с I квартала 2014 г. в составе Расчета по форме РСВ-1 ПФР подаются сведения персонифицированного учета (п. 3 ст. 4, ч. 1 ст. 15 Закона N 421-ФЗ). С этого периода за несвоевременное представление в ПФР объединенной отчетности к страхователям применяются штрафные санкции только на основании ст. 46 Закона N 212-ФЗ. Если же страхователь представит неполные или недостоверные сведения персонифицированного учета в составе Расчета по форме РСВ-1 ПФР, он привлекается к ответственности на основании ст. 17 Закона N 27-ФЗ.

Ранее страхователи отдельно привлекались к ответственности за непредставление (несвоевременное представление) Расчета по форме РСВ-1 ПФР на основании ст. 46 Закона N 212-ФЗ, а в отношении персонифицированного учета - по ст. 17 Закона N 27-ФЗ.