Бюллетень N 4 (223) Апрель 2014

N 4 (223) АПРЕЛЬ 2014

"Документы на контроле": новые возможности

Теперь можно поставить на контроль как весь документ, так и фрагмент документа - статью или главу

В работе каждого пользователя всегда есть несколько важнейших нормативных документов, за изменениями в которых он пристально следит. С помощью функции "Документы на контроле" в системе можно было следить за изменениями всего документа. Теперь же для федеральных нормативных документов, у которых есть оглавление, можно поставить на контроль еще и отдельный фрагмент* - главу или статью. В случае изменений выбранного фрагмента система сообщит об этом.

В результате пользователи могут по своему выбору отслеживать изменения как документа целиком, так и его отдельных фрагментов. Фрагмент документа достаточно поставить на контроль один раз - и при каждом изменении документа он будет автоматически переноситься в новые редакции. Постановка на контроль фрагмента возможна не только из текста документа, но и из окна оглавления документа.

Посмотреть все документы и фрагменты, поставленные на контроль, можно по кнопке "Избранное" (вкладка "Документы на контроле"). Если в них произойдут изменения, то при входе в систему появится сообщение об этом.

Новая возможность экономит время при работе с системой. С ее помощью вы не пропустите изменения и сможете вовремя учесть их в своей работе.

_____________

* Возможность доступна для информационных банков по федеральному законодательству, кроме ИБ "Эксперт-приложение"

Пример работы с новыми возможностями

Как поставить на контроль статью Налогового кодекса? Найдем ст. 86 НК РФ, которая 1 июля 2014 г. изменяется. В частности, вступают в силу изменения в п.п. 1, 2 в отношении обязанностей банков предоставлять в налоговые органы в течение 3 дней информацию об открытии или закрытии счетов, вкладов (депозитов) не только организаций и предпринимателей, но и физических лиц.

Шаг 1. Поставим ст. 86 на контроль, используя правую кнопку мыши и выбрав пункт "Поставить на контроль"

Шаг 2. В окне укажем, что нужно отслеживать только фрагмент.

Шаг 3. Посмотреть все документы и фрагменты на контроле можно по кнопке "Избранное"

--------------------------------------------------------------------------------

Множество задач - одно решение: "Консультант Бюджетные организации"

Система "Консультант Бюджетные организации" поможет вести учет, составлять отчетность, разобраться с налогами и страховыми взносами. Система содержит нормативные акты, консультации, схемы проводок, публикации прессы и книги (см. схему).

Изюминка системы - Путеводители КонсультантПлюс: "Путеводитель по бюджетному учету и налогам", "Путеводитель по контрактной системе в сфере госзакупок" и "Путеводитель по спорам в сфере госзаказа". Информация в них постоянно актуализируется.

Среди нового в "Путеводителе по бюджетному учету и налогам":

•составление и представление бюджетной отчетности и бухотчетности бюджетных и автономных учреждений за 2013 г.;

•уплата с 2014 г. налога на прибыль театрами, музеями, библиотеками, концертными организациями, являющимися бюджетными учреждениями;

•размеры авансовых платежей, предусмотренных получателями средств федерального бюджета при заключении в 2014 г. госконтрактов о поставке товаров, выполнении работ и оказании услуг;

•отражение в учете казенного учреждения расходов на дооборудование легкового автомобиля газобаллонным оборудованием;

•начисление в 2014 г. единовременного пособия сотруднице, вставшей на учет в медучреждении в ранние сроки беременности, с применением районного коэффициента;

•отражение в учете автономного учреждения операций по пожертвованию детскому дому

.

.

--------------------------------------------------------------------------------

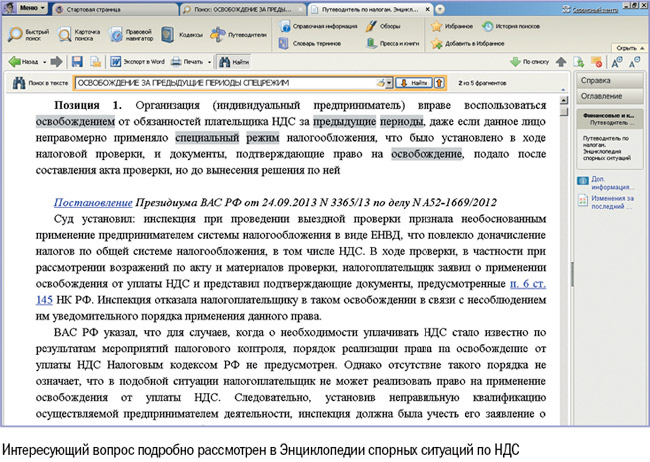

Разбираемся в спорной ситуации

Вправе ли организация (индивидуальный предприниматель) воспользоваться освобождением от обязанностей плательщика НДС за предыдущие периоды, если неправомерное применение данным лицом специального режима налогообложения было установлено в ходе налоговой проверки и документы, подтверждающие право на такое освобождение, были поданы после составления акта проверки, но до вынесения решения по ней (п.п. 1, 3 ст. 145, п. 6 ст. 100 НК РФ)?

Шаг 1. В Быстром поиске задайте: ОСВОБОЖДЕНИЕ ЗА ПРЕДЫДУЩИЕ ПЕРИОДЫ СПЕЦРЕЖИМ.

Шаг 2. Первым в списке будет "Путеводитель по налогам. Энциклопедия спорных ситуаций по НДС".

Результат. В энциклопедии подробно рассмотрен интересующий вопрос.

Суть проблемы

Организации и индивидуальные предприниматели, применяющие специальные налоговые режимы (УСН, ЕНВД, ЕСХН, патентную систему налогообложения), по общему правилу не признаются плательщиками НДС (п. 3 ст. 346.1, п.п. 2, 3 ст. 346.11, п. 4 ст. 346.26, п. 11 ст. 346.43 НК РФ). Однако, если в ходе налоговой проверки выявлен факт неправомерного использования спецрежима, налогоплательщику могут быть доначислены налоги, в том числе НДС, в рамках общей системы. Тем не менее от обязанностей по уплате НДС налогоплательщики могут быть освобождены. Согласно п. 1 ст. 145 НК РФ, если за три предшествующих (последовательно идущих) календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила 2 млн руб., налогоплательщик может направить в инспекцию по месту учета уведомление о том, что он намерен воспользоваться освобождением от уплаты названного налога, и подать подтверждающие документы, перечень которых приведен в п. 6 ст. 145 НК РФ. Все указанные документы нужно представить не позднее 20-го числа месяца, начиная с которого лицо планирует применять освобождение (п. 3 ст. 145 НК РФ).

Возникает вопрос: может ли налогоплательщик, неправомерно применявший специальный режим налогообложения, воспользоваться освобождением от уплаты НДС за предыдущие периоды, если он представил подтверждающие документы после составления акта проверки, но до вынесения решения по ее итогам?

Точки зрения по ситуации

По данному вопросу существуют две точки зрения. Одну из них выражает Президиум ВАС РФ. Его позицию поддерживают федеральные арбитражные суды и авторы. Некоторые суды кассационной инстанции приходят к противоположному выводу.

Детально разбираемся в вопросе

Позиция Президиума ВАС РФ, изложенная в Постановлении от 24.09.2013 N 3365/13 по делу N А52-1669/2012, заключается в следующем. Налоговым кодексом РФ не предусмотрен порядок реализации права на освобождение от уплаты НДС, если о необходимости уплачивать указанный налог стало известно по окончании мероприятий налогового контроля. Однако отсутствие такого порядка не означает, что в подобной ситуации налогоплательщик не может реализовать право на применение освобождения от уплаты НДС. Следовательно, установив неправомерность применения спецрежимов осуществляемой предпринимателем деятельности, инспекция должна учесть, что налогоплательщик уведомил об освобождении от уплаты НДС, и на основании представленных им документов определить, имеет ли он право на это освобождение.

Аналогичный вывод содержится в постановлениях ФАС Северо-Западного округа от 23.11.2012 по делу N А52-1669/2012, ФАС Дальневосточного округа от 02.03.2009 N Ф03-188/2009 по делу N А59-786/2008 и авторских консультациях.

Противоположная позиция представлена в постановлениях ФАС Центрального округа от 25.10.2013 по делу N А23-404/2013, ФАС Волго-Вятского округа от 20.07.2012 по делу N А28-8169/2011 (Определением ВАС РФ от 08.11.2012 N ВАС-14430/12 отказано в передаче данного дела в Президиум ВАС РФ). Суды указывают, что налогоплательщик не имеет права на освобождение от уплаты НДС, если он направил соответствующее уведомление после составления акта проверки, но до вынесения решения по ее итогам. Отмечается, что в рассматриваемом случае не соблюдены установленные ст. 145 НК РФ требования, которые касаются применения упомянутого освобождения

.

.

--------------------------------------------------------------------------------

Всегда в курсе событий с обзорами КонсультантПлюс для бухгалтера

Налоговое законодательство с этого года претерпело ряд изменений. Свободно ориентироваться во всех нововведениях и оперативно узнавать о новых документах помогут обзоры для бухгалтера в КонсультантПлюс

Быстро перейти к обзорам можно сразу из Стартового окна по ссылке "Обзоры".

Правовые новости

Полная информация об изменениях законодательства и о том, как они повлияют на деятельность организаций, представлена в обзорах:

•Новые документы для бухгалтера - рассмотрены наиболее интересные документы для бухгалтера, в том числе письма Минфина и ФНС России (выходит еженедельно);

•Правовые новости. Коротко о важном - анализируются все новые документы, отбираются самые важные (выходит еженедельно);

•Документ недели - содержит подробный анализ важнейшего документа (выходит два раза в неделю).

Кроме того, обзоры новых документов и документов, измененных за неделю, содержат краткие аннотации к документам.

Важные изменения

В обзоре "Изменения налогового законодательства за 2013 - 2014 гг." бухгалтеры найдут практические рекомендации по применению основных новшеств в налогообложении, на которые стоит обратить особое внимание.

Например, с этого года:

•начал применяться обязательный досудебный порядок обжалования любых ненормативных актов налоговых органов, действий или бездействия их должностных лиц (за некоторыми исключениями);

•у налоговых инспекций появились новые основания для истребования у налогоплательщиков пояснений при проведении камеральной проверки.

В обзоре также подробно рассмотрены изменения, затронувшие основные налоги: НДС, налог на прибыль, а также взносы в ПФР, ФСС, ФФОМС.

Тематические подборки

Тематические подборки также размещены во вкладке "Обзоры". По ссылкам из них можно перейти к консультационным материалам в системе по таким темам, как налоговая и бухгалтерская отчетность, банковское дело.

Недавно в раздел была включена подборка "Закупки по 44 ФЗ", в которой рассматриваются вопросы работы нового закона. Например, сравниваются 44-ФЗ и 94-ФЗ в подробных комментариях экспертов.

--------------------------------------------------------------------------------

Новое в Путеводителях КонсультантПлюс. Бухгалтеру

Каков новый порядок определения налоговой базы по налогу на имущество в отношении объектов недвижимости?

Путеводитель по налогам, практическое пособие по налогу на имущество организаций

С 1 января 2014 г. Федеральным законом N 307-ФЗ в главу 30 НК РФ введена новая статья 378.2, которая устанавливает особый порядок определения налоговой базы по отдельным объектам недвижимости.

В первую очередь нововведения коснулись российских организаций, которые имеют в собственности:

•административно-деловые и торговые центры, а также помещения, расположенные в них;

•нежилые помещения, которые предназначены либо фактически используются для размещения офисов, объектов торговли, общественного питания и бытового обслуживания.

Теперь по этим объектам налоговая база может определяться исходя из их кадастровой стоимости (п. 2 ст. 375, пп. 1, 2 п. 1 ст. 378.2 НК РФ). Новый порядок расчета также распространяется на иностранные организации, которые имеют в РФ постоянные представительства и используют эти объекты в своей деятельности.

Напомним, что ранее указанные категории налогоплательщиков по всему имуществу, подлежащему налогообложению, определяли налоговую базу одинаково - исходя из его среднегодовой стоимости.

Отметим, что особый порядок расчета налоговой базы в отношении указанных объектов недвижимости вводится каждым субъектом РФ самостоятельно (абз. 2 п. 2 ст. 372 НК РФ). Кроме того, исполнительные органы субъекта РФ перед началом очередного налогового периода должны определить перечень конкретных объектов, налоговая база по которым будет определяться как кадастровая стоимость (пп. 1 п. 7 ст. 378.2 НК РФ).

Может ли организация при списании сырья и материалов применять разные методы оценки?

Путеводитель по налогам, энциклопедия спорных ситуаций по налогу на прибыль

Минфин в Письме от 29.11.2013 N 03-03-06/1/51819 указывает, что при списании сырья и материалов, используемых при производстве товаров, налогоплательщики вправе применять разные методы их оценки, так как это не противоречит положениям гл. 25 НК РФ. Такой порядок должен быть предусмотрен учетной политикой. УФНС России по г. Москве придерживается иной позиции: организация может применить только один из четырех возможных методов оценки по всем материальным запасам (см. Письмо от 02.02.2006 N 20-12/7391). В то же время некоторые авторы считают, что при списании сырья и материалов, используемых при производстве товаров, допустимо применять один метод по группе однородных материалов.

Подробную информацию можно найти в п. 12.1 подраздела "Методы оценки сырья и материалов" раздела "Материальные расходы" (по ст. 254 НК РФ).

Может ли налогоплательщик добавить в УПД дополнительные столбцы или внести дополнительную информацию?

Путеводитель по сделкам

ФНС России в Письме от 24.01.2014 N ЕД-4-15/1121@ разъяснила: поскольку форма УПД (универсального передаточного документа) носит рекомендательный характер, то налогоплательщик вправе добавлять в нее дополнительные столбцы и (или) вносить дополнительную информацию, необходимую сторонам операции.

При предоставлении покупателю (заказчику) скидки налогоплательщик изменения в УПД не вносит. В данном случае исправлять первоначальные первичные учетные документы, к которым относится и УПД, в соответствии с обычаями делового оборота не требуется. В этом случае налогоплательщик не освобождается от обязанности по составлению корректировочного счета-фактуры. Такой вывод следует из анализа разъяснений ФНС России, приведенных в указанном письме.

Может ли лишенный родительских прав получить вычет на ребенка?

Путеводитель по налогам, энциклопедия спорных ситуаций по НДФЛ и взносам во внебюджетные фонды

Стандартный вычет родителю на каждого ребенка предоставляется в размере 1400 руб. на первого и второго ребенка, 3000 руб. на третьего и последующего ребенка, а также на ребенка-инвалида до 18 лет и учащегося ребенка-инвалида до 24 лет. Вычет предоставляется до месяца, в котором доход налогоплательщика превысил 280 000 руб. (пп. 4 п. 1 ст. 218 НК РФ).

В соответствии со ст. 71 Семейного кодекса РФ родители, лишенные родительских прав, теряют все права, основанные на факте родства с ребенком, в отношении которого они были лишены родительских прав, но при этом не освобождаются от обязанности содержать своих детей.

ФНС России разъяснила, что лишение одного из родителей родительских прав не означает, что у ребенка нет второго родителя. Согласно ст. 71 Семейного кодекса РФ родитель, лишенный родительских прав, не освобождается от обязанности по содержанию ребенка. Поэтому право на вычет имеют оба родителя, в том числе лишенный родительских прав, если на его содержании находится ребенок.

--------------------------------------------------------------------------------

Новости КонсультантПлюс

Санитарно-эпидемиологическое нормирование

Новый справочный материал "Санитарно-эпидемиологическое нормирование" представляет собой навигатор по более чем 400 документам, среди которых санитарные правила и нормы, гигиенические нормативы, методические указания и руководства к ним. Все данные изложены в удобной табличной форме с тематической разбивкой. Материал подготовлен экспертами КонсультантПлюс. Для его поиска воспользуйтесь ссылкой "Справочная информация" на Стартовой странице и выберите рубрику "Другая информация".

Новое в "Конструкторе договоров"

В Конструкторе появились новые возможности: функция поиска договора в списке, а также сохранение пользовательских настроек. Теперь можно настроить размер окна и шрифта, опции "Показать/Скрыть предупреждения" и "Выделять/Не выделять измененные фрагменты".

Также новые условия и предупреждения добавлены в ряд договоров.